Mendapatkan #rejectED itu buruk, berikut yang perlu Anda ketahui tentang proses kredit

keren989

- 0

MANILA, Filipina – “Kartu kredit? Demonyo yun (Kartu kredit? Itu iblis.)” kata salah satu komentator di postingan Rappler yang menanyakan orang-orang tentang pengajuan kredit.

MenurutBasis Data Findex Global Bank Dunia 2017Hanya 1,9% penduduk Filipina berusia 15 tahun ke atas yang memiliki kartu kredit. Indeks yang sama juga menyebutkan bahwa hanya 4,4% yang meminjam uang dari lembaga keuangan formal.

Dalam survei yang dilakukan olehBank Sentral Filipina,mengenai inklusi keuangan (yang berarti akses terhadap produk dan layanan keuangan), alasan utama masyarakat Filipina tidak memiliki rekening keuangan formal – baik itu rekening bank, kartu kredit atau pinjaman – adalah karena “kurangnya kebutuhan” (21%). Namun, keyakinan bahwa tidak memerlukan produk keuangan ini terbantahkan oleh data Bank Dunia, karena penelitian mereka menunjukkan bahwa, dalam praktiknya, hampir tiga perempat masyarakat Filipina (72,3%) masih meminjam uang tunai dari sumber-sumber informal.

Meskipun kita tidak dapat mengabaikan bahwa inklusi keuangan merupakan kondisi terburuk di kalangan masyarakat miskin berdasarkan data BSP, temuan ini juga menunjukkan kesenjangan antara persepsi dan kenyataan. Meskipun orang mungkin berpikir mereka tidak membutuhkan layanan keuangan seperti pinjaman dan kartu kredit, sebagian besar orang sebenarnya memerlukannya namun akhirnya menggunakan cara-cara yang lebih berisiko hanya untuk mendapatkan uang tunai tambahan yang mereka perlukan.

Ditambah lagi dengan alasan lain mengapa BSP menemukan mengapa masyarakat Filipina tidak memiliki rekening—ketidakmampuan mereka untuk menyediakan persyaratan dokumen (18%), karena mereka tidak mengetahui prosesnya (9%)—kami memahami bahwa hambatan pertama bagi banyak orang adalah ketika mereka memiliki rekening. mencapai inklusi keuangan: masyarakat itu sendiri.

Tidak ada lamaran, tidak ada penolakan… tidak masalah?

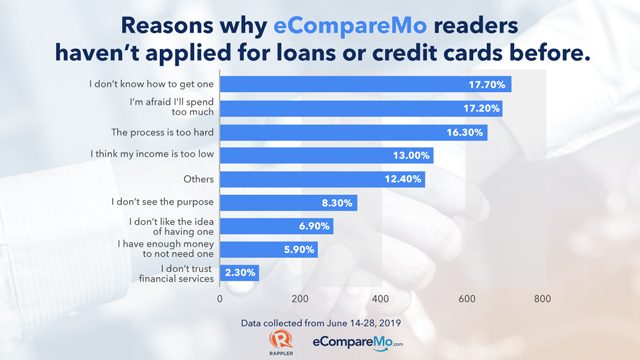

Dari 16 Juni hingga 28 Juni tahun ini, survei terpisah tentang Rappler dan eBandingkanMositus web untuk mengumpulkan sentimen audiens terhadap instrumen keuangan seperti meminjamkan,SDan kartu kredit,.

Konsisten dengan temuan BSP dan Bank Dunia, responden Rappler juga mengatakan bahwa mereka tidak melihat perlunya atau tidak menyukai gagasan memiliki kartu kredit atau pinjaman yang belum dibayar. Sebaliknya, responden eCompareMo terhambat oleh kurangnya pengetahuan mereka dalam proses lamaran.

Jawaban lebih lanjut mengungkapkan bahwa, singkatnya, apa pun tahap kehidupan seseorang, mereka mempunyai alasan tersendiri untuk tidak mendapatkan kartu kredit atau pinjaman.

Kaum Yuppies berusia awal 20-an lebih suka menggunakan uang tunai, karena mereka takut akan membelanjakan terlalu banyak jika mendapat “daya beli” ekstra dari kartu kredit. Sedangkan mereka yang “dewasa” di usia akhir 20-an hingga 30-an merasa sudah mempunyai tanggung jawab yang perlu diprioritaskan mengingat terbatasnya pendapatan mereka.

Yang menyedihkan adalah, berdasarkan survei, ketika responden mulai melihat nilai dari kartu kredit dan pinjaman, mereka sudah berusia 40-an dan 50-an, dan mereka merasa prosesnya terlalu sulit untuk diikuti.

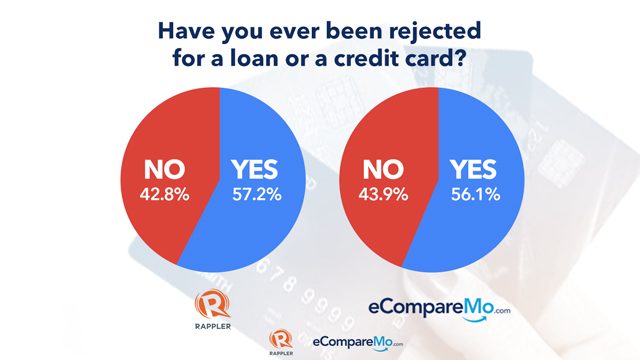

Dan dari segmen yang sama ini, yang mampu melamar, mayoritas ditolak satu dua kali.

Kebanyakan dari mereka mengira hal ini disebabkan karena mereka memiliki pendapatan yang rendah atau tidak memiliki riwayat kredit. Sisanya tidak tahu kenapa. Para responden ini mengatakan bahwa penolakan tersebut telah membuat mereka enggan mengajukan permohonan kredit di masa mendatang.

Mereka lebih memilih untuk menggunakan pilihan yang kurang aman dan lebih mahal, seperti melalui rentenir, pinjaman gaji, atau alternatif informal lainnya.

Pahami prosesnya

Sekali lagi, penghalang pertama adalah diri Anda sendiri. Untuk benar-benar memanfaatkan kartu kredit dan layanan keuangan lainnya, Anda harus bertanggung jawab dan berusaha memahami produk yang Anda gunakan, serta syarat dan perjanjian yang menyertainya. Ini adalah cara terbaik untuk meredakan kekhawatiran dan menghilangkan kesalahpahaman.

Pertama, hilangkan anggapan bahwa kartu kredit dan produk keuangan lainnya adalah bentuk utang. Kartu kredit bisa serbaguna dan hadir dengan berbagai fitur, manfaat, dan penawaran eksklusif. Jadi, tidak seperti hutang, Anda bisa mendapatkan lebih banyak uang daripada yang Anda belanjakan jika Anda menggunakan kartu kredit Anda dengan benar.

Kedua, kartu kredit bisa lebih terorganisir dan nyaman dibandingkan uang tunai. Bagi mereka yang ingin mengendalikan keuangannya, transaksi kartu kredit lebih mudah dilacak. Kadang-kadang juga lebih aman untuk dibawa daripada uang tunai, karena kartu Anda dapat diblokir saat Anda kehilangannya.

Saat Anda mulai mengajukan permohonan kredit, ketahuilah bahwa proses tersebut membantu mengatasi ketakutan yang meluas akan penolakan. Hal pertama yang dapat Anda lakukan adalah mempelajari skor kredit Anda.

Perlu Anda pahami bahwa ketika Anda mengajukan kredit atau pinjaman, permohonan Anda akan melalui “proses penjaminan”. Seorang “penjamin emisi” adalah seseorang yang akan menentukan seberapa berisiko Anda dalam hal pembayaran kembali. Ini termasuk memeriksa skor kredit Anda.

Ketahui skor kredit Anda

Skor kredit adalah angka 3 digit yang mewakili kemampuan Anda membayar berdasarkan transaksi masa lalu, riwayat kredit Anda. Anda dapat memeriksa skor kredit Anda dengan mendapatkan salinan laporan kredit Anda secara gratis dari bank Anda, the Perusahaan Informasi Kredit (CIC)atau salah satu biro terakreditasi CIC.

(Ini juga akan membantu Anda melihat apakah ada pinjaman yang belum dibayar atau utang yang belum dibayar yang tidak Anda sadari.)

Dan bertentangan dengan kepercayaan umum, pendapatan dan aset tidak mempengaruhi nilai kredit Anda. Begitu pula dengan usia, jenis kelamin, dan informasi perbankan lain yang tidak terkait dengan kredit seperti tabungan dan rekening giro yang ada.

Skor kredit yang baik tidak hanya akan meningkatkan peluang Anda untuk mendapatkan persetujuan kartu kredit atau pinjaman, tetapi juga membantu Anda mendapatkan jumlah pinjaman yang lebih tinggi dan suku bunga yang lebih rendah. Ini juga dapat bermanfaat bagi aplikasi Anda yang lain di bidang asuransi dan penyewaan properti. Beberapa perusahaan bahkan melihat skor kredit ketika melakukan pemeriksaan latar belakang.

Jika Anda khawatir tidak memiliki riwayat kredit (bagaimana Anda bisa mendapatkan riwayat kredit jika Anda bahkan tidak bisa mendapatkan kartunya, bukan?), maka Anda mungkin ingin memeriksa kartu yang Anda ajukan. Seperti disebutkan sebelumnya, peta bukanlah “satu ukuran untuk semua”. Ada kartu prabayar, ada juga kartu perdana yang persyaratannya minimal dan prosedur pengajuannya sederhana yang bisa Anda gunakan.

Anda dapat membangun skor kredit Anda dari sana.

Rangkullah kebebasan finansial

Penerapan hanyalah langkah pertama. Pemeliharaan adalah bagian yang sulit.

Jaga skor kredit Anda tetap sehat dengan membayar iuran tepat waktu. Selain itu, lakukan secara konsisten. Semua ini mencerminkan riwayat kredit Anda.

Selain itu, jangan takut untuk menghubungi bank Anda. Bertentangan dengan kepercayaan umum, persyaratan dapat dinegosiasikan. Anda bahkan dapat meminta agar biaya tahunan dihapuskan dan suku bunga lebih rendah.

Kini ada juga beberapa alat yang dapat memberdayakan Anda untuk mengendalikan keuangan Anda dengan lebih baik. eCompareMo, misalnya, menawarkan pelanggan alat perbandingan online yang membantu mereka menemukan produk kartu kredit dan pinjaman yang kemungkinan besar akan disetujui.

Situs ini juga mencocokkan konsumen dengan penyedia asuransi mobil, perjalanan, dan kesehatan yang disesuaikan dengan anggaran dan kebutuhan mereka.

Artikel ini hanyalah bagian pertama dari seri #RejectED kami tentang pendidikan kredit. Nantikan diskusi langsung kami dengan para pembuat kebijakan dan pakar keuangan pada hari Selasa, 30 Juli, pukul 11.00. – Rappler.com