Bank teknologi California, SVB, menyebarkan ketakutan global atas kenaikan biaya uang

keren989

- 0

Ini adalah ringkasan yang dibuat oleh AI, yang mungkin memiliki kesalahan. Untuk konteksnya, selalu rujuk artikel selengkapnya.

Hal ini merupakan peringatan tidak hanya bagi para investor yang selama ini mengabaikan kenaikan suku bunga yang cepat, namun juga bagi perbankan, yang rentan terhadap aksi jual tajam obligasi pemerintah.

LONDON, Inggris – Selama berbulan-bulan, investor mengabaikan ancaman kenaikan suku bunga. Itu berubah minggu ini.

Perjuangan bank teknologi AS, SVB Financial Group, untuk mendapatkan modal segar, setelah kehilangan $1,8 miliar karena menjual paket obligasi untuk memenuhi permintaan uang tunai para deposan, telah memicu kehancuran global pada saham-saham bank – dan pemikiran ulang.

Dalam kasus SVB, klien modal ventura menarik uang dari bank ketika bank tersebut berjuang untuk mengumpulkan dana di tempat lain, sehingga memaksa bank tersebut menjual obligasi secara tergesa-gesa dan mengalami kerugian. Pada hari Jumat, 10 Maret, regulator perbankan menutup lembaga pemberi pinjaman tersebut karena kehabisan simpanan, yang merupakan kegagalan bank terbesar sejak krisis keuangan global tahun 2008.

Hal ini merupakan peringatan tidak hanya bagi investor yang selama ini mengabaikan kenaikan suku bunga yang cepat, namun juga bagi perbankan, yang rentan terhadap aksi jual tajam obligasi pemerintah.

“Ini adalah momen pertama sejak suku bunga mulai naik dimana risiko sistemik benar-benar muncul,” kata Florian Ielpo, kepala makro di Lombard Odier Investment Managers.

“Sejauh ini hanya getaran saja, tapi kita harus ekstra hati-hati.”

Setelah lebih dari satu dekade mendukung kehidupan ekonomi melalui kebijakan yang mudah dan membanjiri pasar dengan triliunan uang tunai yang bahkan melahirkan mata uang kripto virtual, bank sentral justru melakukan hal sebaliknya.

Obligasi dan saham perusahaan menderita kerugian besar tahun lalu karena biaya pinjaman melonjak, namun ketahanan negara-negara besar, serta pembukaan kembali Tiongkok pasca-pandemi dan perubahan harga energi yang tidak terduga telah mendukung sentimen umum – hingga saat ini.

Negara-negara maju saja telah menaikkan suku bunga lebih dari 3.000 basis poin dalam siklus pengetatan ini, yang merupakan laju tercepat sejak tahun 1980an dalam upaya untuk menjinakkan harga.

Taruhan terhadap kenaikan suku bunga lebih lanjut telah meningkat dalam beberapa hari terakhir karena inflasi masih tetap tinggi, dan Ketua Federal Reserve Jerome Powell pada hari Rabu, 8 Maret, mengulangi pesannya mengenai kenaikan suku bunga yang lebih tinggi dan berpotensi lebih cepat.

Kerusuhan yang disebabkan oleh SVB telah menyebabkan saham bank-bank Eropa mengalami kerugian mingguan terbesar sejak September dan saham bank-bank AS turun lebih dari 12% pada minggu ini, penurunan mingguan terbesar sejak awal tahun 2020. Commerzbank Jerman mengeluarkan pernyataan langka bahwa ancaman SVB dapat terjadi.

Sementara itu, permintaan dolar AS di pasar derivatif mata uang meningkat pada hari Jumat, tanda lain dari tekanan yang merembes ke dalam sistem.

Jam bangku

Setelah krisis keuangan besar yang disebabkan oleh tingginya risiko pinjaman rumah lebih dari satu dekade yang lalu, bank kini kembali menjadi perhatian investor.

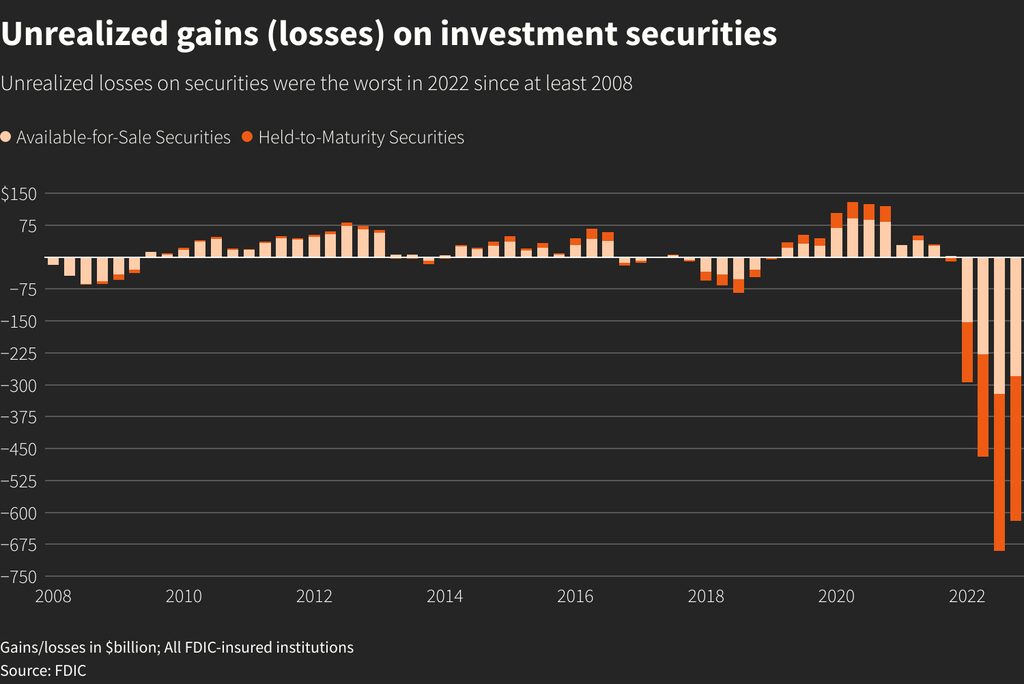

Kerugian SVB atas penjualan obligasi tersedia untuk dijual senilai $21 miliar, yang sebagian besar terdiri dari Treasury AS, menimbulkan kekhawatiran mengenai portofolio obligasi bank-bank AS.

Regulator mengatakan bank-bank AS mengalami kerugian yang belum direalisasi sebesar lebih dari $620 miliar pada sekuritas, sehingga menggarisbawahi besarnya risiko yang ada.

Bank tidak diharuskan untuk segera mengakui kerugian kertas atas hipotek, sehingga beberapa risiko ini tidak tercatat dalam pembukuannya.

Jason Benowitz, manajer portofolio senior di CI Roosevelt, mengatakan risiko SVB tidaklah unik karena banyak bank mengalami kerugian yang belum direalisasi karena suku bunga bergerak begitu cepat.

“Aspek-aspek krisis SVB tersebut umum terjadi pada sistem perbankan secara lebih luas,” ujarnya.

Obligasi kehilangan nilainya ketika imbal hasil naik di lingkungan dengan suku bunga tinggi. Bank-bank kecil mempunyai risiko lebih besar, kata para analis.

Imbal hasil obligasi AS bertenor 10 tahun naik lebih dari 200 basis poin tahun lalu dan hampir 40bp pada bulan Februari saja di tengah spekulasi baru mengenai kenaikan suku bunga.

“Situasi SVB adalah pengingat bahwa banyak institusi mengalami kerugian besar yang belum direalisasi,” kata Russ Mould, direktur riset investasi di AJ Bell. Geoffrey Yu, ahli strategi pasar senior EMEA di BNY Mellon, mengatakan investor dapat “tertarik” dengan tanda-tanda bahwa sistem keuangan telah mengambil langkah kenaikan suku bunga global.

Namun dia menambahkan “ini adalah pengingat bahwa penyesuaian harga mungkin diperlukan untuk mencerminkan bahwa suku bunga yang lebih tinggi memang menyebabkan kerugian pinjaman dan beberapa bank akan mengalami tekanan.”

“Ini hanyalah peringatan bahwa masih ada kemungkinan Anda akan mengidentifikasi risiko dan Anda akan melihat kerugian pinjaman dan peningkatan kebangkrutan.” – Rappler.com